银监会强力推进透明执法 银行“贷”出的问题全曝光

编者按:自2015年9月以来,银监会官网“行政处罚”一栏的罚单开始密集增多,这或与当年9月正式实施修订后的《中国银监会行政处罚办法》(以下简称《办法》)有关。新修订后的《办法》规定,银监会及其派出机构应当在其官方网站上公开行政处罚有关信息,以提高处罚的透明度,引导和推动金融机构依法合规经营。

如今银行机构行政处罚披露已经相当规范,现正在逐批公布往年的行政处罚信息。中国网财经统计发现,自2015年9月至2016年6月14日银监会及其派出机构已公布千余罚单,罚单决定日期的时间跨度长达十年,涉及的违规行为也是多种多样,包括票据违规、违规发放贷款、违规收费、违反审慎经营规则、贷款三查不到位等,中国网财经将关注上述重点违规行为,解读背后原因。

中国网财经6月18日讯(记者刘波)截至2016年6月14日,银监会在其官网已陆续披露千余条罚单,其中“涉贷”罚单400多条,占总体罚单的比例超四成。

“涉贷”违规多样违规发放最严重

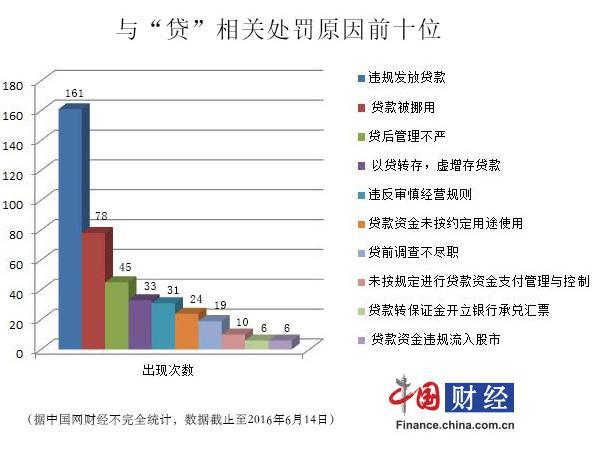

据中国网财经梳理,银行“涉贷”违规行为大概分为:违规发放贷款;贷款被挪用;贷后管不严理;以贷转存,虚增存贷款;违反审慎经营规则;贷款资金未按约定用途使用;贷前调查不尽职;未按规定进行贷款资金支付管理与控制;贷款转保证金开立银行承兑汇票及贷款资金违规流入股市等。

其中,“违规发放贷款”的违规行为出现最为频繁,为161次,紧跟其后的为贷款被挪用,出现78次,排在第三位的是“贷后管理不严”,为45次。

“涉贷”罚单2015年最多占比六成

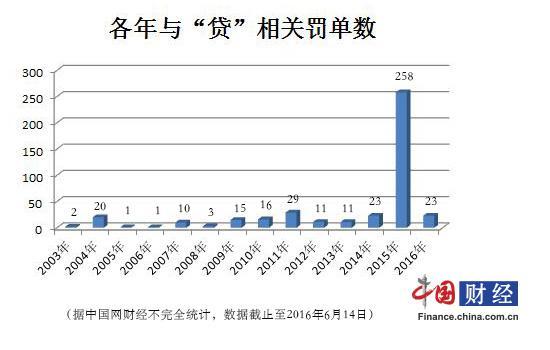

据中国网财经梳理,2003年-2008年,“涉贷”罚单较少,2003年、2005年、2006年及2008年,都维持在个位数。自2009年开始,相关罚单数有所提升,并在2015年集中爆发,达258条,占总体“涉贷”罚单的六成。

2015年后半年为高发期,广西银监局、新疆银监局、海南银监局、湖北银监局、河南银监局、重庆银监局、天津银监局等皆开出多个罚单,对辖区内多家银行进行处罚。

资料显示,2015年不良贷款余额及不良率持续大幅攀升。据银监会发布数据显示,2015年末,商业银行不良贷款余额12744亿元,比2014年末8426亿元新增4318亿元,增幅51.25%。不良贷款率1.67%,同比上涨0.42个百分点。

大行“涉贷”罚单多与业务量基本成正比

从涉及银行来看,“涉贷”罚单多集中在大行。工商银行、农业银行、中国银行、建设银行、交通银行都在此列。

据中国网财经统计,工商银行、建设银行、农业银行分别以34、30、27张罚单数,排在该项处罚前三位,其后依次为民生银行、中国银行、招商银行、交通银行、中信银行、兴业银行以及光大银行。

一位业内人士向中国网财经表示,从罚单的整体分布来看与银行业务量基本成正比。

“涉贷”罚单多为20万偶有大罚单

从罚款金额来看,“涉贷”罚单金额多是20万,但也有一些银行的罚单数额较大,或多种原因交错,出现了一些大额罚单。

2004年12月15日,中国建设银行广东省分行因“采取不正当手段发放贷款、提供与事实不相符的文件资料”,被警告,并处罚款80万元。

2009年8月3日,中国建设银行股份有限公司深圳市分行因“违规发放土地储备贷款、房地产开发贷款,违规向房地产开发企业发放“拆迁补偿”贷款,信贷资金违规流入股市”,被开出100万元的罚单。

2015年11月6日,交通银行广西区分行在因“贷后管理不到位导致贷款被挪用”,被罚80万元人民币。

2015年12月3日,江苏银行深圳分行因“人为掩饰信贷风险、违规为信贷资产转让业务提供隐性信用担保,承担实质风险却未在资产负债表内或表外反映、违规为结构化融资业务提供隐性信用担保,承担实质风险却未在资产负债表内或表外反映”,被开出140万元的罚单。

2016年4月18日,中国建设银行江西省分行因“下辖分支机构违规与企业签订存款协议,违规发放贷款”,被罚款100万元。